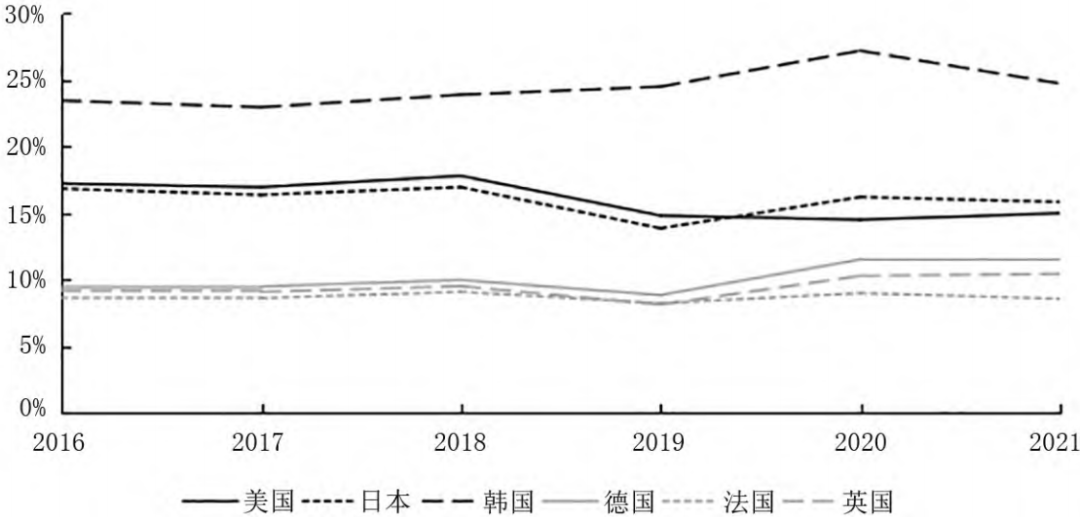

图1 2016—2021年代表性国家从中国进口占其总进口份额变动

数据来源:作者根据亚洲开发银行数据库整理所得。

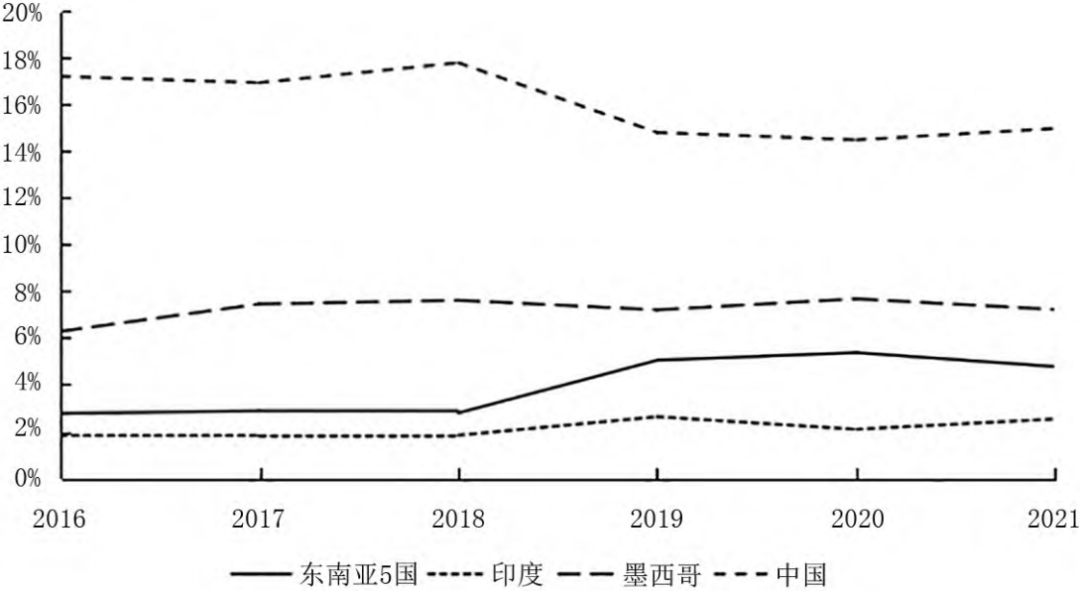

图2 2016—2021年中国及其他国家占美国进口份额变动

数据来源:作者根据亚洲开发银行数据库整理所得。

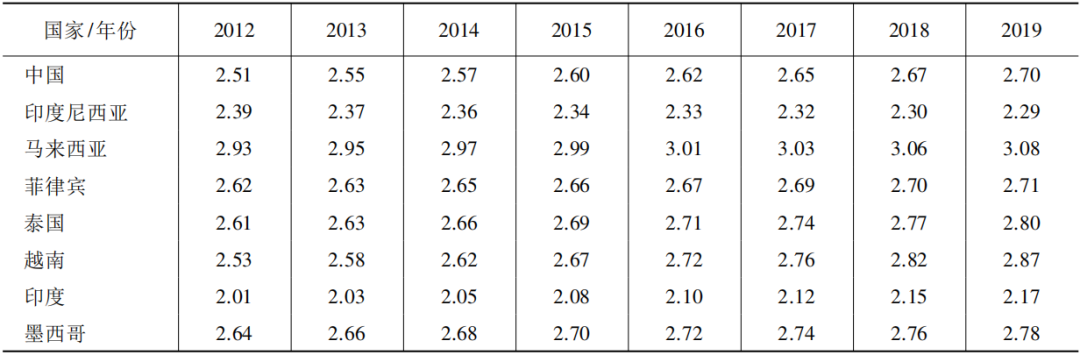

为了进一步探究中国产业链外迁至东南亚5国、印度和墨西哥的原因,本文从劳动力和生产技术的视角出发,对中国与东南亚5国、印度和墨西哥的人力资本和TFP指数进行了对比分析。表1展示了2012年至2019年中国与东南亚5国、印度和墨西哥的人力资本指数对比。可以发现,自2012年以来,中国的人力资本指数有所提升,从2012年的2.51提升至2019年的2.70。通过与其他国家对比发现,中国的人力资本指数略高于印度尼西亚和印度,与越南、泰国和墨西哥等国基本持平。因此,在人力资本方面,中国并未展现出显著高于东南亚5国、印度和墨西哥的水平。

注:人力资本指数基于劳动力受教育程度和教育回报。

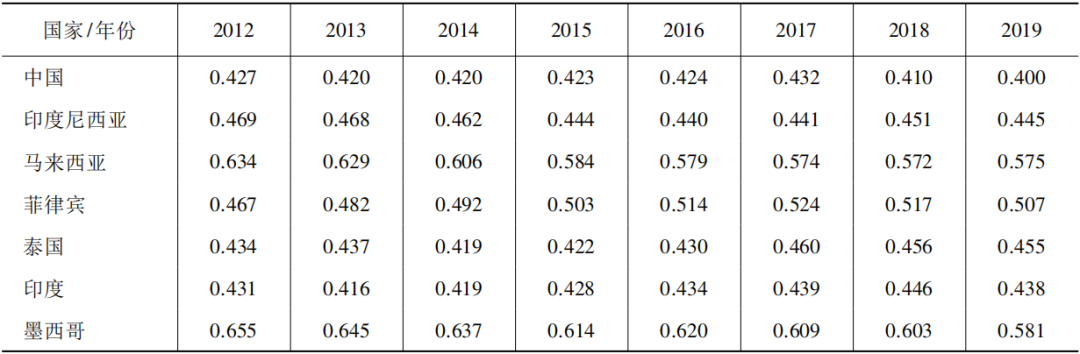

注:作者并未找到越南的全要素生产率水平。

注:东南亚5国为印度尼西亚、马来西亚、菲律宾、泰国和越南。

数据来源:亚洲开发银行数据库,下同。

提升内循环深度与质量,挖掘产业链升级的内生动力。目前,中国国内循环还存在不少阻碍,提升内循环深度与质量,可为产业链升级提供广阔空间。一是促进要素自由流动,深化国内循环。中国整体上虽然已经出现要素成本上升的现象,但广大中西部地区仍具有较低的劳动力、土地等成本。促进要素自由流动可释放大量国内投资机会,避免在中西部还比较落后的情况下产业链过早迁出。二是差异化竞争,打破地区间产业同质化格局。可在省级层面甚至城市群层面对产业进行规划,根据地区特点形成不同产业集群,差异化竞争,发挥分工与规模化效应,打破“大而全”思维。三是激励市场竞争,充分发挥民营企业作用。很多重要创新来源于中小企业与初创企业,而且初创企业对大企业的威胁不断激发大企业保持创新。因此,市场竞争对创新非常重要。同时,民营企业贡献了70%以上的技术创新成果,在推动重大技术突破过程中应充分发挥民企的创新主体作用,将更多公共创新资源向民企倾斜。

刘莹,中国社会科学院经济研究所《经济研究》编辑部编辑。

彭思仪,湖南大学经济与贸易学院博士研究生。

(来源:《学习与探索》2023年第12期,注和文献略)

编辑:中工联创

备注:如有涉版权问题,请联系我们删除。